2ヶ月が経過しました。ごめんなさい。

今回は控除額編です。

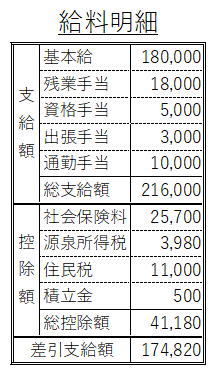

控除額

控除額、つまり給料から差し引かれるお金です。

増えれば増える程嬉しいものが支給額であれば、増えれば増える程嫌になるのが控除額です。

控除額の種類は「社会保険料」「源泉所得税」「住民税」「その他」の4つに分けられます。

(今回「その他」は積立金となっています)

法律上は原則必ず控除しなければならない「社会保険料」「源泉所得税」「住民税」と

別にどうでもいい「その他」です。

それでは今回も順番に説明していきましょう。

社会保険料

社会保険料は給料から真っ先に引かれるお金で、健康保険料と厚生年金の2つを指します。

会社によっては分けて記載されているかもしれませんが、大体はまとめて社会保険料と記載されると思います。

(※金額の決め方は複雑ですので、今回は軽い説明に留めます)

基本的に4月~6月に支払われた給料(所得税の対象となる課税部分のみ)の平均を基準に社会保険料を算出し、10月から翌年9月までの1年間徴収されます。

この4月~6月の給料から社会保険料を算出することを「定時決定」と言います。

新入社員の場合は支給される予定の給料を基準に社会保険料を算出し、その後他の社員と同様に上述の定時決定の社会保険料になります。

私の明細の例(1年間同一の支給金額と仮定)だと、まず給料の課税部分となるのは

基本給180,000+残業手当18,000資格手当5,000=203,000円です。

(前回説明した通り、通勤手当、出張手当は課税の対象になりません)

4月~6月の給料の課税部分の平均203,000円を基準に算出した社会保険料25,700円を、10月から9月までの1年間で合計308,400円徴収されるわけです。

「約31万円も!?」と思われるでしょうが、社会保険料は会社が半分負担しているので

「約62万円も!!??」が正解です。

※実際のところ社会保険料は3月頃にある保険料改定と、昇給・減給による随時改定や、そもそも健康保険料が団体毎に異なる等々、

上の説明に当てはまらないケースがかなりありますので、この説明は話半分に留めておいてください。

源泉所得税

給料から社会保険料を差し引いた金額(以下「社保控除後支給額」と記載)を元に算出するお金です。

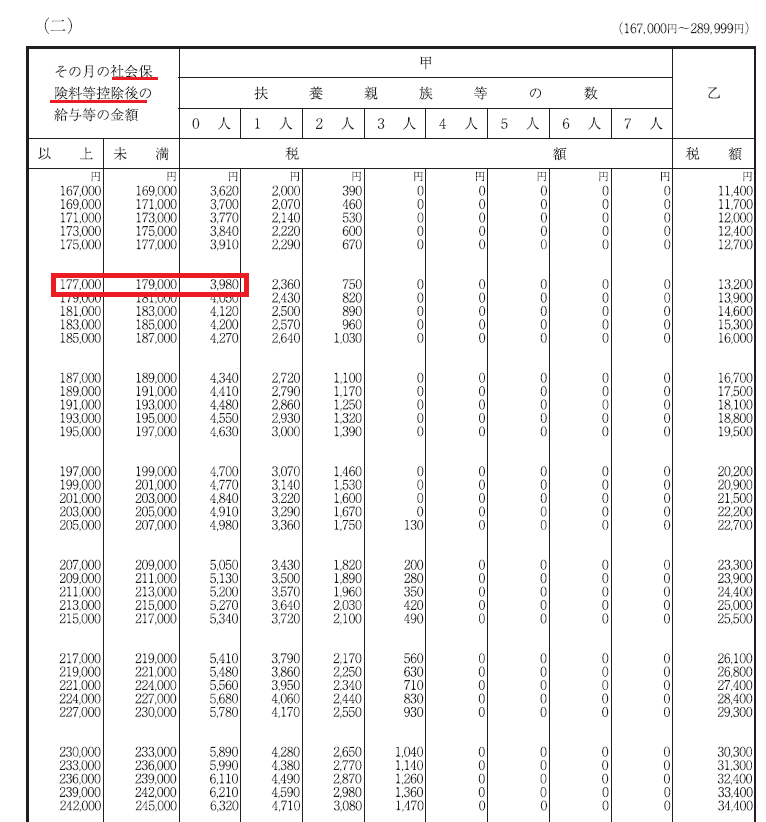

「源泉徴収税額表」というものを使用し、表の中から社保控除後支給額に該当する金額が源泉所得税として控除されることになります。

私の明細の例だと、203,000円から社会保険料25,700円を差し引いた金額177,300円が社保控除後支給額となります。

「源泉徴収税額表」を見ると「その月の社会保険料等控除後の給与等の金額」が「177,000~179,000」に該当するので、

今回は扶養0人として3,980円となるわけです。

(税額表のサンプルは下を参照)

所得税は本来1月~12月の1年間の収入に対して税率をかけて求めるものですが、源泉所得税は御覧の通り税率をかけることなく表を用いて大雑把に税額を決めて差し引いているだけです。

ですので源泉所得税は社会保険料、住民税と異なり確定していない税金を徴収していることになります。

確定していない為、残業代の増減、昇給・減給により徴収する税額は毎月社保控除後支給額次第で変動します。

基本的に税額は所得税<源泉所得税となりますので、12月頃に行う年末調整、または3月頃の確定申告で過払分の金額が戻ってきます。

(ただし不足している場合には不足分を納める必要がありますが……)

住民税

住んでいる市町村に収める税金です。

税率は各自治体によって異なるので説明は出来ませんが、

1月~12月の所得金額に対して、翌年の確定申告を経て6月頃に税額を確定し、6月~5月の1年間徴収する、というのはどこでも共通です。

年間の税額を12等分し、100円未満を切り捨てて、切り捨てた分は6月分に上乗せするという方式ですので、

きっちり割り切れなければ6月分だけ多く、7月~5月は同一の金額になります。

例えば年税額が132,500円とした場合、12で割ると11,041.666...、100円未満切り捨て11,000円、これが7月~5月分の住民税となり、

最初の6月は差額11,500円となります。

ちなみに住民税は「1月~12月の所得金額に対して」「翌年の確定申告を経て(略)6月~5月の1年間徴収する」という都合上、

確定申告をしたことがない新入社員は1年目住民税がかかりません。

しかし2年目は住民税がかかってくることになります。

これが入社2年目は1年目より給料が下がると言われる原因です。

その他

「その他」と大雑把に纏めていますが基本的に会社、従業員の都合で給料から差し引いているお金です。

私の明細の例だと「積立金」として出ていますね。

会社で行う旅行、飲み会の代金の一部を積立金として給料から差し引いているものです。

他には会社からお金を借りていて給料の一部をその返済に充てていたり、会社に立て替えて貰っていたお金の精算などがあります。

他にも色んなケースがあるかとは思いますが、共通するのは上述の通り会社、もしくは従業員の都合で給料から差し引いている点です。

給料明細と源泉徴収票の金額

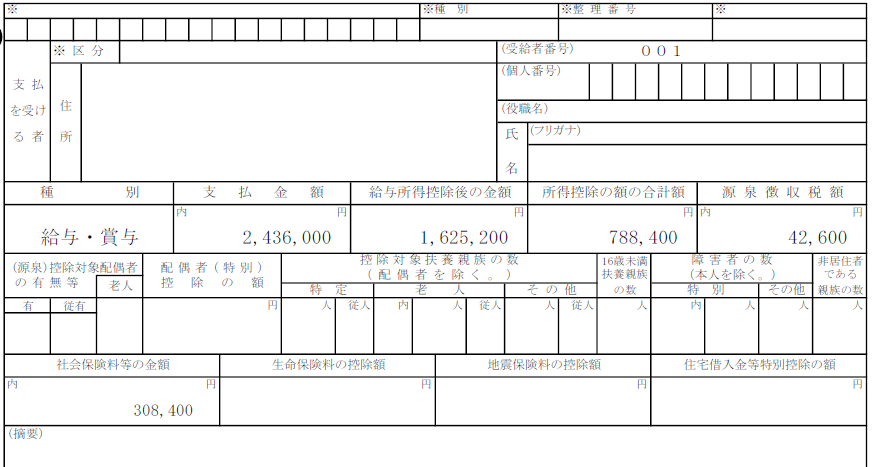

以上を踏まえて、今回も源泉徴収票です。

年末調整を終えるとお金と一緒に会社から貰える紙です。

「社会保険料等の金額」の欄を見てみると308,400円と記載されています。

これは社会保険料25,700円の12ヶ月分=308,400円ですのですぐわかりますね。

では次に「源泉徴収税額」の欄を見てみると42,600円と記載されています。

これは源泉所得税3,980円の12か月分=47,760円で……あれ、一致しませんね。

5,160円少なくなっています。

上の「源泉所得税」の項目で述べた通り源泉所得税は毎月の給料を基準に大雑把に徴収しており、その結果12ヶ月で47,760円を給料から差し引きました。

そして12月までの1年間の給料が確定したので、実際に給料から差し引くべき源泉所得税を計算し直した結果が42,600円になります。

この差額5,160円を計算し会社から従業員に返還する作業が年末調整というわけです。

ただし訳あって年末調整を行わず、5,160円を従業員に返すことなく源泉所得税の欄に47,760円と記載するケースもあります。